Оформление предприятия как имущественного комплекса. Покупка предприятия

"Покупка и продажа предприятия: гражданско-правовые основы сделки". Налоговый вестник", 2009, N 9

В условиях финансового кризиса многие предприятия находятся на грани закрытия. Один из способов сохранить производственную базу, рабочие места - продать бизнес.

Предприятием считается имущественный комплекс, который используется организацией или индивидуальным предпринимателем для осуществления предпринимательской деятельности. В его состав входят все виды имущества, предназначенные для его деятельности: земельные участки, здания, сооружения, оборудование, инвентарь, сырье, продукция, права требования, долги, а также исключительные права (коммерческое обозначение, товарные знаки, знаки обслуживания и т.д.).

Предприятие в целом как имущественный комплекс признается недвижимостью и может быть объектом купли-продажи (п. п. 1 и 2 ст. 132 Гражданского кодекса РФ). Сделки купли-продажи предприятия как имущественного комплекса регулируются ст. ст. 559 - 566 ГК РФ. Выделение данного договора в самостоятельный предмет регулирования связано со спецификой предмета договора.

Особенности составления договора

Собственник может продать предприятие в целом или его часть. Цена договора купли-продажи предприятия определяется по соглашению сторон.

Продажа предприятия оформляется составлением договора как единого документа, подписанного сторонами. Несоблюдение формы договора влечет его недействительность. По договору продажи предприятия продавец обязуется передать в собственность покупателя предприятие в целом как имущественный комплекс, за исключением прав и обязанностей, которые продавец не вправе передавать другим лицам (п. 1 ст. 559 ГК РФ). В частности, нельзя передавать покупателю разрешения (лицензии) на занятие соответствующей деятельностью, которыми обладало предприятие до смены собственника (п. 1 ст. 559 ГК РФ), а также задолженность по налогам и сборам, поскольку Налоговый кодекс РФ не предусматривает прекращение или передачу обязательств в случае продажи компании как имущественного комплекса (п. 3 ст. 44).

В договоре должны быть указаны состав и стоимость имущества, имущественных прав и прав требования, имеющихся у предприятия (п. 1 ст. 561 ГК РФ).

К договору следует приложить комплект документов, перечисленных в п. 2 ст. 561 ГК РФ: бухгалтерский баланс предприятия, заключение независимого аудитора, подтверждающего состав предприятия и его стоимость, акт инвентаризации, перечень всех долгов (обязательств), включаемых в состав предприятия, с указанием кредиторов, характера, размера и сроков их требований. Эти документы должны быть составлены и рассмотрены сторонами до подписания договора купли-продажи.

Договор купли-продажи предприятия для продавца и (или) покупателя может являться крупной сделкой и, соответственно, требовать одобрения совета директоров либо общего собрания акционеров, учредителей, участников.

Права работников при продаже предприятия

Регулированию трудовых отношений при смене собственника имущества организации посвящена ст. 75 Трудового кодекса РФ. При продаже имущественного комплекса все трудовые договоры, действующие на дату продажи предприятия, сохраняют силу, причем права и обязанности работодателя переходят к покупателю.

В порядке исключения из указанного общего правила новый собственник вправе расторгнуть трудовые договоры с лицами, занимающими ключевые должности в организации, - ее руководителем, заместителями руководителя и главным бухгалтером (ч. 1 ст. 75 ТК РФ). Сделать это он может в срок не позднее трех месяцев со дня возникновения у него права собственности на предприятие. Основанием расторжения трудового договора в таких случаях является п. 4 ч. 1 ст. 81 ТК РФ - смена собственника имущества организации. В случае расторжения трудового договора с руководителем организации до истечения срока его действия при отсутствии с его стороны вины ему выплачивается компенсация в размере, определяемом трудовым договором, но не меньше трехкратного среднего месячного заработка (ст. 279 ТК РФ).

Если по истечении трех месяцев со дня возникновения права собственности новый собственник не реализует свое право на расторжение трудовых договоров с указанными категориями работников, действие данного правомочия прекращается. Трудовые договоры с руководителем организации, заместителями руководителя и главным бухгалтером впоследствии могут быть расторгнуты по инициативе работодателя по другим основаниям, предусмотренным ст. 81 ТК РФ. Кроме того, трудовой договор с руководителем организации может быть расторгнут по инициативе работодателя по дополнительным основаниям, приведенным в ст. 278 ТК РФ.

Остальные работники организации, у которой появился новый собственник ее имущества, продолжают работать на условиях ранее заключенных трудовых договоров. Если работник по каким-либо причинам откажется продолжать работу после смены собственника имущества организации, трудовой договор с ним расторгается на основании п. 6 ч. 1 ст. 77 ТК РФ (отказ работника от продолжения работы в связи со сменой собственника имущества организации, изменением подведомственности (подчиненности) организации либо ее реорганизацией). Это правило действует в отношении любых работников соответствующей организации, в т.ч. ее руководителя, заместителей руководителя и главного бухгалтера.

При смене собственника имущества организации сокращение численности или штата работников допускается только после государственной регистрации перехода права собственности (ч. 4 ст. 75 ТК РФ).

Права кредиторов при продаже предприятия

До момента передачи предприятия покупателю кредиторы по передаваемым обязательствам должны быть письменно уведомлены о его продаже. Уведомление может осуществить одна из сторон договора купли-продажи.

Кредитор, письменно не сообщивший продавцу или покупателю о своем согласии на перевод долга, вправе в течение трех месяцев со дня получения уведомления о продаже предприятия потребовать:

Прекращения или досрочного исполнения обязательства и возмещения продавцом причиненных этим убытков;

Признания договора продажи предприятия недействительным полностью или в соответствующей части (ст. 562 ГК РФ).

После передачи предприятия покупателю продавец и покупатель несут солидарную ответственность по включенным в состав переданного предприятия долгам, которые были переведены на покупателя без согласия кредитора.

Процедура передачи предприятия

Передача предприятия от продавца к покупателю осуществляется по передаточному акту, где приводятся данные о составе предприятия и об уведомлении кредиторов о его продаже (п. 1 ст. 563 ГК РФ). Подготовка предприятия к передаче, включая составление и представление на подписание передаточного акта, является обязанностью продавца и осуществляется за его счет, если иное не предусмотрено договором.

Предприятие считается переданным покупателю со дня подписания передаточного акта обеими сторонами. С этого момента на покупателя переходит риск случайной гибели или случайного повреждения имущества, переданного в составе предприятия (п. п. 1 и 2 ст. 563 ГК РФ).

Специальные правила предусмотрены ГК РФ в отношении последствий нарушения договора продажи предприятия в виде передачи и принятия предприятия с недостатками.

Если недостатки предприятия либо утрата его имущества выявлены уже при передаче предприятия покупателю и сведения об этом указаны в передаточном акте, покупатель имеет право требовать от продавца соответствующего уменьшения покупной цены предприятия.

Покупатель наделяется правом требовать уменьшения покупной цены также в случае передачи ему в составе предприятия долгов (обязательств) продавца, не указанных в договоре продажи предприятия или передаточном акте. Если продавец докажет, что покупатель во время заключения договора и передачи предприятия знал о наличии таких долгов (обязательств) в составе имущества предприятия, покупатель лишается права требовать уменьшения цены предприятия, предусмотренной договором.

В случае получения уведомления покупателя о недостатках имущества, переданного в составе предприятия, или об отсутствии отдельных видов имущества продавец может незамедлительно заменить имущество ненадлежащего качества или предоставить покупателю недостающее имущество и тем самым избавиться от возможных неблагоприятных последствий нарушения договора продажи предприятия.

Государственная регистрация сделки и прав собственности

Согласно п. 3 ст. 560, п. п. 1 и 2 ст. 564 ГК РФ государственной регистрации подлежит как договор продажи предприятия, так и право собственности на него. Договор продажи предприятия считается заключенным, а право собственности - перешедшим к покупателю с момента такой регистрации. Если иное не предусмотрено договором продажи предприятия, право собственности на него переходит к покупателю и подлежит государственной регистрации непосредственно после передачи предприятия покупателю.

В состав имущественного комплекса зачастую входят отдельные объекты недвижимости. Переход прав на предприятие приводит соответственно к смене собственника этих помещений (п. 2 ст. 22 Федерального закона от 21.07.1997 N 122-ФЗ "О государственной регистрации прав на недвижимое имущество и сделок с ним", далее - Закон N 122-ФЗ). Поэтому на практике одновременно с регистрацией договора купли-продажи предприятия регистрируется и переход права собственности на недвижимость.

Государственную регистрацию прав на предприятие как имущественный комплекс осуществляет Федеральная регистрационная служба (ФРС) (ст. 22 Закона N 122-ФЗ и п. 2 Правил внесения записей, утвержденных Приказом Минюста России от 04.03.2005 N 16). Права на земельные участки и иные объекты недвижимого имущества, входящие в состав предприятия как имущественного комплекса, подлежат государственной регистрации по месту нахождения данных объектов (в территориальном органе ФРС) на основании п. 1 ст. 22 Закона N 122-ФЗ.

Законодатель определил, что собственно государственной регистрации подлежат соответствующая сделка и переход прав, объектом которых является само предприятие, а не многочисленные сделки, связанные с отдельными объектами недвижимости, входящими в его состав. Поэтому местом регистрации должно быть не место нахождения указанных отдельных объектов недвижимости, а место регистрации предприятия как юридического лица. Таким образом, право на предприятие (переход права) подлежит государственной регистрации по месту нахождения юридического лица - правообладателя.

В отношении отдельных объектов недвижимости, входящих в состав этого предприятия, государственная регистрация не осуществляется; в Единый государственный реестр прав (ЕГРП) вносятся записи о новом собственнике (владельце) предприятия, следовательно, и о субъекте права на соответствующие объекты недвижимости. Основанием для внесения таких записей применительно к каждому из входящих в состав предприятия объектов недвижимости по месту их нахождения является государственная регистрация предприятия в целом как имущественного комплекса.

Размер государственной пошлины за регистрацию прав на предприятие как имущественный комплекс, договора об отчуждении предприятия как имущественного комплекса, а также ограничений (обременений) прав на предприятие как имущественный комплекс составляет 0,1% стоимости имущества, имущественных и иных прав, но не более 30 000 руб. (пп. 19 п. 1 ст. 333.33 НК РФ).

Сделка считается зарегистрированной, а правовые последствия - наступившими со дня внесения записи о сделке в ЕГРП. По ходатайству правообладателя этот факт удостоверяется свидетельством о государственной регистрации права. На оборотной стороне свидетельства приводится перечень объектов недвижимого имущества, входящих в состав предприятия.

Договором купли-продажи предприятия как имущественного комплекса может быть установлено, что право собственности на предприятие, уже переданное по акту, сохраняется за продавцом до оговоренного момента (например, до оплаты или наступления других обстоятельств). В этом случае покупатель до момента перехода к нему права собственности на предприятие имеет право распоряжаться его имуществом, но лишь в той мере, в какой это необходимо для осуществления деятельности, в целях которой предприятие было приобретено.

С правовой точки зрения это означает, что переход права собственности на предприятие обладает значительными особенностями по сравнению с общими правилами возникновения права собственности. Эти особенности как минимум заключаются в следующем:

Момент перехода права собственности может устанавливаться договором, но в любом случае связан с государственной регистрацией этого права;

Возникновение права собственности может быть поставлено в зависимость от оплаты стоимости предприятия или иных обстоятельств (в т.ч. успешное функционирование предприятия, погашение долгов и проч.), что устанавливается договором;

Возникновение права собственности не связано с передачей предприятия, хотя, как правило, следует непосредственно за ней;

Моменту возникновения права собственности может предшествовать длительный период, в течение которого предприятие находится и используется покупателем без права собственности на основе передаточного акта; объем полномочий покупателя на этом этапе несколько уже, чем права собственника, - он вправе совершать только сделки целевого характера по распоряжению переданным имуществом, т.е. использовать его в производственном процессе, получать прибыль, за счет которой платить налоги и нести иные расходы.

Разумеется, в течение этого времени покупатель может произвести и иные расходы, необходимые для поддержания предприятия в работоспособном состоянии. Но при расторжении договора или отказе от его заключения он может требовать их компенсации только как титульный владелец.

В.Ю.Никитина

Руководитель экспертного совета

Ассоциации развития бизнеса России

Подписано в печать

ИП, применяющий общую систему налогообложения, приобретает имущественный комплекс (предприятие) за 125 000 млн. руб. В составе имущественного комплекса приобретаются объекты недвижимости, земельные участки, скважины. Как ИП должен производить налоговый учет в части списания стоимости основных средств в случае приобретения им имущественного комплекса?

Рассмотрев вопрос, мы пришли к следующему выводу:

В случае приобретения имущественного комплекса (предприятия) учет имущества осуществляется пообъектно.

Индивидуальный предприниматель не является плательщиком налога на прибыль.

Затраты на приобретение амортизируемого имущества учитываются в расходах при расчете НДФЛ путем начисления амортизации. При этом земля и иные объекты природопользования (вода, недра и другие природные ресурсы) не являются амортизируемым имуществом.

Обоснование вывода:

Приобретение имущественного комплекса

В соответствии с п. 1 ст. 559 ГК РФ по договору продажи предприятия продавец обязуется передать в собственность покупателя предприятие в целом как имущественный комплекс, за исключением прав и обязанностей, которые продавец не вправе передавать другим лицам. Предприятием как объектом прав признается имущественный комплекс, используемый для ведения предпринимательской деятельности (п. 1 ст. 132 ГК РФ).

Согласно п. 2 ст. 132 ГК РФ в состав предприятия как имущественного комплекса входят все виды имущества, предназначенные для его деятельности, включая земельные участки, здания, сооружения, оборудование, инвентарь, сырье, продукцию, права требования, долги, а также права на обозначения, индивидуализирующие предприятие, его продукцию, работы и услуги (фирменное наименование, товарные знаки, знаки обслуживания), и другие исключительные права, если иное не предусмотрено законом или договором.

На основании ст. 563 ГК РФ передача предприятия продавцом покупателю осуществляется по передаточному акту, в котором указываются данные о составе предприятия и об уведомлении кредиторов о продаже предприятия, а также сведения о выявленных недостатках переданного имущества и перечень имущества, обязанности по передаче которого не исполнены продавцом ввиду его утраты.

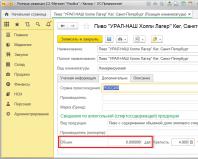

Покупатель приходует имущество по балансовой стоимости, указанной в передаточном акте продавцом.

Для обобщения в учете информации о приобретении предприятия как имущественного комплекса законодательством не предусмотрено ни отдельного порядка, ни отдельного счета. Поэтому покупка предприятия отражается в учете раздельно в отношении приобретения различных видов имущества и прав требования.

При оформлении приемки основных средств акт (накладная) составляется в одном экземпляре на каждый отдельный объект приемочной комиссией, назначенной распоряжением (приказом) руководителя предприятия (организации).

Составление общего акта, оформляющего приемку нескольких объектов основных средств, допускается лишь при учете хозяйственного инвентаря, инструмента, оборудования и т.п., если эти объекты однотипны, имеют одинаковую стоимость и приняты в одном календарном месяце.

Кроме того, необходимость определения сторонами договора купли-продажи недвижимого имущества стоимости каждого объекта имущества вытекает из правил бухгалтерского учета. Согласно ПБУ 6/01 "Учет основных средств" первоначальная стоимость объекта основных средств, бывшего в эксплуатации, определяется исходя из договорной цены покупки и затрат, связанных с его приобретением. Таким образом, если в составе предприятия как имущественного комплекса реализуются несколько объектов недвижимости, то в сопроводительных документах следует указывать наименование каждого объекта недвижимости и его стоимость, оформляя на каждый из них (или группу однородных предметов) новую инвентарную карточку. Данный вывод подтверждается также арбитражной практикой (смотрите, например, постановление ФАС Северо-Западного округа от 21.11.2006 N А05-2791/2006-9).

Амортизация основных средств у ИП

В соответствии со ст. 11 НК РФ индивидуальными предпринимателями признаются физические лица, зарегистрированные в установленном порядке и осуществляющие предпринимательскую деятельность без образования юридического лица, главы крестьянских (фермерских) хозяйств.

ИП, применяющие общий режим налогообложения, не признаются плательщиками налога на прибыль организаций, однако правила признания доходов и расходов в целях обложения НДФЛ приближены к правилам признания доходов и расходов при определении налоговой базы по налогу на прибыль.

На основании п. 2 ст. 54 НК РФ ИП исчисляют налоговую базу по итогам каждого налогового периода на основе данных учета доходов и расходов и хозяйственных операций в порядке, определяемом Минфином России.

Данный порядок утвержден совместным приказом Минфина России и МНС России от 13.08.2002 N 86н/БГ-3-04/430 "Об утверждении Порядка учета доходов и расходов и хозяйственных операций для индивидуальных предпринимателей" (далее - Порядок).

Указанный нормативный акт используется для исчисления налоговой базы по НДФЛ, уплачиваемому ИП на основании главы 23 НК РФ.

В соответствии со ст. 221, ст. 227 НК РФ ИП при исчислении налоговой базы НДФЛ имеют право на получение профессиональных налоговых вычетов в сумме фактически произведенных ими и документально подтвержденных расходов, непосредственно связанных с извлечением доходов.

В силу п. 1 ст. 221 НК РФ порядок определения таких расходов аналогичен порядку определения расходов для целей налогообложения, установленному главой 25 НК РФ.

Согласно пп. 3 п. 16 Порядка одним из видов расходов ИП, учитываемых при определении налоговой базы НДФЛ, являются амортизационные отчисления.

Подпунктом 4 п. 15 Порядка определено, что амортизация учитывается в составе расходов в суммах, начисленных за налоговый период. При этом начисление амортизации производится только на принадлежащее индивидуальному предпринимателю на праве собственности имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, непосредственно используемые для осуществления предпринимательской деятельности и приобретенные за плату.

Методы и порядок расчета сумм амортизации установлены главой X Порядка.

Пунктом 24 Порядка установлено, что к основным средствам относится часть имущества, используемого в качестве средств труда для изготовления и реализации товаров (выполнения работ, оказания услуг).

При этом первоначальная стоимость амортизируемого основного средства, приобретенного для осуществления предпринимательской деятельности по операциям, облагаемым НДС, определяется как сумма расходов на его приобретение, сооружение, изготовление, доставку и доведение до состояния, в котором оно пригодно для использования, за исключением суммы НДС и сумм налогов, учитываемых в составе расходов в соответствии с НК РФ.

Суммы НДС, уплаченные поставщикам основных средств, непосредственно используемых в процессе осуществления предпринимательской деятельности по операциям, не облагаемым НДС, учитываются в соответствии с порядком, изложенным в п. 2 ст. 170 НК РФ.

В соответствии с п. 30 Порядка к амортизируемому имуществу относятся принадлежащие индивидуальному предпринимателю на праве собственности имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, непосредственно используемые им для осуществления предпринимательской деятельности, стоимость которых погашается путем начисления амортизации.

Амортизируемым имуществом признается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 10 000 руб. (с 01.01.2011 п. 1 ст. 256 НК РФ установлен лимит стоимости амортизируемого имущества более 40 000 руб.).

Обращаем внимание, что в соответствии с п. 31 Порядка не подлежат амортизации земля и иные объекты природопользования (вода, недра и другие природные ресурсы).

Согласно п. 33 Порядка амортизируемое имущество распределяется по амортизационным группам в соответствии со сроками его полезного использования.

Сроком полезного использования признается период, в течение которого объект основных средств или объект нематериальных активов служат для выполнения целей деятельности индивидуального предпринимателя. Срок полезного использования определяется индивидуальным предпринимателем самостоятельно на дату ввода в использование амортизируемого имущества применительно к Классификации основных средств, утвержденной постановлением Правительства РФ 01.01.2002 N 1.

Пунктом 40 Порядка установлено, что амортизация по объектам амортизируемого имущества, приобретенного после 1 января 2002 года и непосредственно используемого для осуществления предпринимательской деятельности, начисляется линейным методом.

Сумма амортизации определяется индивидуальным предпринимателем ежемесячно отдельно по каждому объекту амортизируемого имущества.

В соответствии с п. 41 Порядка начисление амортизации по объекту амортизируемого имущества начинается с 1-го числа месяца, следующего за месяцем, в котором этот объект был введен в эксплуатацию.

Минфин России в письме от 21.02.2008 N 03-03-06/1/123 разъяснил, что для начисления амортизации по объекту недвижимого имущества необходимо соблюдение двух условий: включение недвижимого имущества в состав амортизационной группы и ввод недвижимого имущества в эксплуатацию. Включение основного средства в состав амортизационной группы означает отнесение этого объекта к амортизируемому имуществу. До включения основного средства в состав амортизационной группы основное средство не может амортизироваться даже в случае, если такой объект введен в эксплуатацию.

Отметим, что согласно п. 11 ст. 258 НК РФ основные средства, права на которые подлежат государственной регистрации в соответствии с законодательством РФ, включаются в состав соответствующей амортизационной группы с момента документально подтвержденного факта подачи документов на регистрацию указанных прав.

Иными словами, для начала начисления амортизации по основному средству, права на которое подлежат государственной регистрации, необходимо выполнение двух условий (письма Минфина России от 11.01.2005 N 03-03-01-04/1/1, УФНС России по г. Москве от 18.04.2008 N 20-12/037669.3):

- наличие документально подтвержденного факта подачи документов на регистрацию указанных прав на имущественный комплекс;

- ввод объекта в эксплуатацию.

К сведению:

Начисление амортизации в отношении объекта амортизируемого имущества осуществляется в соответствии с нормой амортизации, определенной для данного объекта исходя из его срока полезного использования (п. 42 Порядка).

В соответствии с п. 43 Порядка сумма начисляемой за один месяц амортизации в отношении объекта амортизируемого имущества определяется как произведение его первоначальной стоимости и нормы амортизации, определенной для данного объекта. В данном пункте Порядка приведена формула, по которой рассчитывается норма амортизации.

Вместе с тем согласно п. 44 Порядка ИП, приобретающие объекты основных средств, бывшие в употреблении, вправе определять норму амортизации по этому имуществу с учетом срока полезного использования, уменьшенного на количество месяцев эксплуатации данного имущества предыдущими собственниками. В данном пункте Порядка приведена формула, по которой в таком случае рассчитывается норма амортизации основного средства.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Молчанов Валерий

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

Мягкова Светлана

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги

Существует несколько способов стать собственником готового бизнеса. В первой части статьи мы рассказали о наиболее популярном варианте – покупка доли в ООО или покупка акций в АО. Сегодня речь пойдет о покупке предприятия как имущественного комплекса.

Что есть предприятие?

Предприятие является отдельным объектом гражданских прав. Это имущественный комплекс, используемый для осуществления предпринимательской деятельности. Предприятие в целом как имущественный комплекс признается недвижимостью.

Зачастую словом «предприятие» называют вещи, которые совсем не относятся к недвижимому имуществу. В обиходе выражения «у нас на предприятии», «данное предприятие» означают попросту место работы. Словом «предприятие» подменяют такие термины, как «фирма», «организация», «юридическое лицо». То есть объектом гражданских правоотношений называют субъекты права. Но мы не будем путаться в терминах и поговорим именно о предприятии как об имущественном комплексе и предмете недвижимого имущества.

В соответствии со ст. 132 ГК РФ, предприятие в целом или его часть могут быть объектом купли-продажи, залога, аренды и других сделок, связанных с установлением, изменением и прекращением вещных прав.

В состав предприятия входят все виды имущества, предназначенные для его деятельности, включая земельные участки, здания, сооружения, оборудование, инвентарь, сырье, продукцию, права требования, долги, а также права на обозначения, индивидуализирующие предприятие, его продукцию, работы и услуги (коммерческое обозначение, логотипы, товарные знаки, знаки обслуживания), и другие исключительные права, если иное не предусмотрено законом или договором.

Договор купли-продажи предприятия

В соответствии со ст. 559 ГК РФ, по договору продажи предприятия продавец обязуется передать в собственность покупателя предприятие в целом как имущественный комплекс (все имущество, которое задействовано в бизнесе), за исключением прав и обязанностей, которые продавец не вправе передавать другим лицам.

Не все права и обязанности можно передать покупателю. Нельзя передать в составе имущественного комплекса, например, полученные фирмой лицензии на занятие определенными видами деятельности. Новый собственник предприятия должен будет получать разрешительную документацию заново. Нельзя передать покупателю те обязательства, которые согласно заключенным договорам просто не передаются.

Надо сказать, что процесс продажи предприятия является довольно сложным. Большое значение имеет подготовка к его продаже.

Предпродажная подготовка

Во-первых, необходимо четко знать, что будет входить в состав предприятия как имущественного комплекса.

Для этого должна быть проведена полная инвентаризация предприятия, на основании которой и будет определена стоимость и состав продаваемого. Полученная таким образом инвентаризационная стоимость не обязательно будет конечной стоимостью предприятия: цена за имущественный комплекс устанавливается соглашением сторон договора.

Как гласит ГК РФ, до подписания договора продажи предприятия сторонами должны быть составлены и рассмотрены:

- акт инвентаризации;

- бухгалтерский баланс;

- заключение независимого аудитора о составе и стоимости предприятия;

- перечень всех долгов (обязательств), включаемых в состав предприятия, с указанием кредиторов, характера, размера и сроков их требований.

Во-вторых, при продаже нельзя забывать о правах кредиторов, то есть о тех, кому предприятие задолжало. О предстоящей продаже должны быть уведомлены все кредиторы. При чем такое уведомление должно быть сделано в письменной форме. Обязанность по уведомлению может лежать как на продавце, так и на покупателе.

Если кредитор письменно не сообщит продавцу или покупателю о своем согласии на перевод долга, то он вправе в течение 3 месяцев со дня получения уведомления потребовать прекращения или досрочного исполнения обязательства, а также возмещения продавцом причиненных этим убытков. Дело может дойти до признания договора продажи предприятия недействительным полностью или в соответствующей части. Предъявить иск по данным требованиям можно в течение года со дня, когда кредитор узнал или должен был узнать о передаче предприятия продавцом покупателю.

Даже после передачи предприятия покупателю продавец и покупатель несут солидарную ответственность по включенным в состав переданного предприятия долгам, которые были переведены на покупателя без согласия кредитора.

Передаточный акт

Еще один немаловажный документ, без которого не может произойти сделка по купле-продаже предприятия, – это передаточный акт.

В данном документе должны быть отражены следующие данные:

- о составе предприятия;

- об уведомлении кредиторов о продаже предприятия;

- сведения о выявленных недостатках переданного имущества и перечень имущества, обязанности по передаче которого не исполнены продавцом ввиду его утраты.

Акт подписывается продавцом и покупателем, и с момента его подписания предприятие считается переданным покупателю. С подписанием передаточного акта на покупателя переходит риск случайной гибели или случайного повреждения имущества, переданного в составе предприятия. Но, несмотря на подписанный акт, право собственности покупателя на предприятие возникает только с момента государственной регистрации данного права в ЕГРП.

После подписания передаточного акта и до момента государственной регистрации права собственности покупателя последний вправе распоряжаться имуществом и правами, входящими в состав переданного предприятия, в той мере, в какой это необходимо для целей, для которых предприятие было приобретено.

Оформление продажи

Для полного оформления за покупателем приобретаемого предприятия необходимо:

- зарегистрировать договор купли-продажи в Едином государственном реестре прав на недвижимое имущество и сделок с ним. Договор считается заключенным только с момента его регистрации. Обязательное приложение к такому договору – акт инвентаризации, а также бухгалтерский баланс, заключение независимого аудитора о составе и стоимости предприятия и перечень всех долгов (обязательств), включаемых в состав предприятия, с указанием кредиторов, характера, размера и сроков их требований;

- зарегистрировать право собственности покупателя на предприятие как на имущественный комплекс.

Все познается в сравнении…

Итак, мы рассмотрели два варианта покупки бизнеса. Так какой же из этих вариантов предпочтительнее?

С одной стороны покупка доли (акций) менее обременительная процедура, чем покупка предприятия. Тут и сравнительная простота оформления, и экономия денежных средств на государственной регистрации недвижимости. При покупке акций или доли нет необходимости переделывать договор аренды земельного участка, заново получать лицензии, разрешения. Юридическое лицо продолжает существовать, меняются только акционеры или участники общества, а разрешения, лицензии, договоры выдаются и заключаются с юридическим лицом. В итоге продавец и покупатель выигрывают во времени.

При покупке предприятия юридическое лицо меняется, меняется собственник движимого и недвижимого имущества – все это требует соответствующего оформления, а это дополнительное время и деньги. После продажи предприятия прежний собственник либо ликвидируется, либо продолжает вести предпринимательскую деятельность, но уже без данного предприятия.

Но в то же время, покупая предприятие, новый собственник приобретает полный контроль над бизнесом. Если же говорить о покупке готового бизнеса путем приобретения доли или акций, то такой контроль возможен лишь, если продается 100% акций или долей. Даже при покупке контрольного пакета акций (больше 51% доли) у вас будет только решающий, но отнюдь не единственный голос.

Налоговые органы против учета в составе расходов взноса в уставный капитал

Константин Новоселов, советник налоговой службы Российской Федерации III ранга:

– Если предприятие продают как имущественный комплекс, прибыль или убыток надо считать по каждому объекту. Ведь именно таким образом, согласно ст. 323 Налогового кодекса РФ, ведется учет доходов и расходов по амортизируемому имуществу. При этом в расходы можно списать как остаточную стоимость основных средств и нематериальных активов, так и покупную стоимость прочего имущества. Основание для этого – ст. 268 Налогового кодекса РФ.

Что касается продажи долей, то, в соответствии с Письмом Минфина России от 17 июня 2004 г. № 03-02-05/5/9, доходы от их реализации можно уменьшить лишь на затраты, связанные с оформлением сделки. Учесть суммы, которые были вложены в уставный капитал, при расчете налога на прибыль фирма не имеет права. Делать это запрещает п. 3 ст. 270 Налогового кодекса РФ.

Однако, на наш взгляд, с такой позицией можно поспорить. Ведь в п. 3 ст. 270 Налогового кодекса РФ речь идет о расходах по внесению имущества в уставный капитал. То есть, когда фирма делает взнос в уставный капитал общества, она не вправе уменьшить налогооблагаемую прибыль на переданную сумму. Но затем организация продает свою долю, а следовательно, она может уменьшить вырученное на расходы, связанные с реализацией. А к ним относится и стоимость имущества, переданного в уставный капитал.

Продажа акций АО. Что касается продажи 100% акций фирмы, то налогооблагаемую базу следует определять согласно ст. 280 Налогового кодекса РФ. Для ценных бумаг, обращающихся на организованном рынке и не обращающихся, есть свои особенности оценки дохода от реализации. Но в общем налоговая база равна разнице между продажной и покупной стоимостью акций.

Вывод. При продаже предприятия как имущественного комплекса продавцу надо считать налог на прибыль. При реализации фирмы как совокупности долей (акций) налог на прибыль нужно уплатить, если продавцом является юридическое лицо. Если же продавец – физическое лицо, то ему придется перечислить НДФЛ. Какой из вариантов более выгоден, зависит от конкретных данных по продаваемому объекту.

Когда встает вопрос, как продать имущество предприятия, самым распространенным и экономически выгодным вариантом станет прямая распродажа акций или долей учредителей. В чем преимущества данного способа, мы расскажем ниже.

Общие сведения

Что делать, если появилась необходимость (ликвидировать предприятие или передать новому собственнику) или преобразовать его (изменить состав учредителей или приобрести активы), а на балансе организации числится «движимое» или «недвижимое» имущество (ст. 130 ГК РФ)? Выделяют два основных варианта сбыта:

- Распродажа акций или долей в уставном капитале.

- Продажа организации как имущественного комплекса (ст. 22 Федерального закона № 122-ФЗ).

Каждый из способов требует соблюдения предписанных законодательством правил, игнорирование и неисполнение которых может привести к несостоятельности сделки. Какие критерии следует учитывать при выборе того или иного варианта?

Критерии выбора

Выгода по налогу

С позиции рентабельности и налоговой оптимизации, первый вариант реализации компании больше распространен, поскольку такая продажа имущества предприятия не облагается НДС (ст. 146 НК РФ). В данном случае плательщиками налогов признаются разные учредители (акционеры), по каждому из которых ведется своя налоговая база.

Распродажа компании по долям не требует оплаты НДС.

Статус учредителей

Готовясь к сделке, необходимо учитывать не только необходимость уплаты налога, но и ряд других существенных факторов. К примеру, каков состав учредителей? Если компанию продают физлица, то каждый из них должен будет уплатить НДФЛ. Если учредители – юрлица, то они могут являться плательщиками единого налога или налога на прибыль.

Размер уставного капитала

Важную роль играет соотношение балансовой стоимости активов и размера уставного капитала. Если цифры приблизительно равны, то торговля акциями или долями сыграет на руку – учредители сэкономят на НДС, а с разницы между рыночной ценой компании и уставным капиталом оплатят налог на прибыль. Рассмотрим ситуацию на конкретных случаях.

- Уставной капитал – 2 млн рублей, активы – 3 млн рублей. За такую же сумму компания продается третьему лицу. НДС не платится, налог на прибыль составит 1 млн рублей.

- Уставной капитал – 100 тысяч рублей, активы – 3 млн рублей. Плательщиком НДС признается сама компания (ст. 158 НК РФ). Налог высчитывается по сумме различия между выручкой и стоимостью чистых активов. Если продаются доли, то за учредителями остается право снизить размер налога, но только на первоначальную стоимость их вклада.

Важную роль играет соотношение балансовой стоимости активов и размера уставного капитала.

Экономия затрат

С бюрократической точки зрения, процедура оформления купли-продажи акций или долей предприятия намного проще и дешевле, нежели второй вариант. В частности, продажа компании как имущественного комплекса требует подготовки документации и осуществления регистрационных действий (ст. 12 , ст. 13 Федерального закона № 122-ФЗ; ст. 561 , п. 2, ГК РФ).

Полагаясь на перечисленные выше критерии, разберем каждый из вариантов сбыта имущества детально.

Продажа акций или долей в уставном капитале

В большинстве случаев это не продажа бизнеса, а переход прав на организацию к новым собственникам. Об этом должен быть проинформирован каждый из участников общества. Те предприниматели, которые продали свои акции или доли, подлежат налогообложению. Его размер высчитывается с учетом правового статуса: юрлицо или физлицо.

Продажа организации как имущественного комплекса

К числу базисных документов, необходимых для проведения данного типа купли-продажи, относятся (ст. 561 ГК РФ):

- Акт .

- Бухгалтерский баланс.

- Независимое заключение аудитора о составе и стоимости компании.

- Перечень долгов организации с указанием размеров, сроков и требований кредиторов.

- При «покупке» сотрудников новому владельцу потребуется их письменное согласие (